杜邦公式與ROE

巴菲特班討論區原文

回應mikeon

回應Bruce

回應其他巴班討論區文章

ptt stock版的討論1

ptt stock版的討論2

個人還是希望巴班同學們能對下面這些問題做較為具體的回應

「ROE無敵,使用時完全不用考慮產業和其他財務數字?」

「華固和中航景氣好時的ROE很高,但這類景氣循環股的護城河是甚麼?」

「投資只要看到機會就是借錢衝衝衝,風險是甚麼,可以吃嗎?」

「身為價值投資者,應該採取的是價格停損還是基於基本面的變化停損?」

==

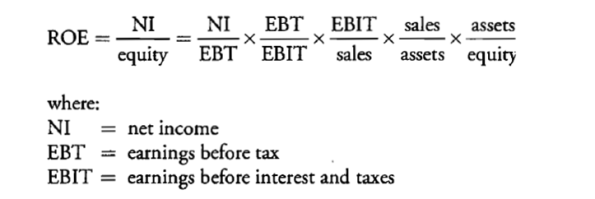

小弟有用Google Reader(好物啊)蒐集RSS的習慣,今天看到投資客日誌發了新文拆解ROE,主要是在討論有名的杜邦方程式,裡面提到反對者認為杜邦方程式拆解的方式很牽強,這激起了我的好奇心。印象中在網路上反對杜邦公式最力的就是洪瑞泰,巴菲特班還有不少人因為主張這公式有用,結果被踢出巴菲特班討論區,循線連上後,馬上就看到「買股票,不要只看股東權益報酬率」這個討論串。

看完之後只覺得,巴班的同學大概對公司實務上怎麼去賺錢的完全沒概念,所以也完全沒辦法理解這樣去區分的意義,但我想任何在製造業做過成本分析和財務會計這塊的人應該都懂為何要這樣去劃分,再說真的不懂不會去google嗎?真是想不透。

如果看不懂買股票,不要只看股東權益報酬率和拆解ROE這兩篇的話,我推薦巴班的各位去看「壽司幹嘛轉來轉去?!:你一定用得到的財務知識」。這本跟「巴菲特選股神功-看漫畫學投資」一樣是漫畫書喔,而且裡面都是實際的經營案例,不是單純的數字與公式,相信會比較好理解。強力推薦「餃子店和法國餐廳的獲利結構有何不同?」這段,請好好去看一下人家去怎麼分析這兩種模式的損益平衡點的,有了基本概念之後,才不會寫出:

可以發明一個杜邦100公式,拆成100個變數,

ROE = 淨利/營收 x 營收/資產 x 資產/A x A/B x B/C x C/D...x Z/資產 x 資產/淨值

這樣比較高級

還有

台泥的ROE=淨利/我早餐吃的麵包x我早餐吃的麵包/淨值

突然發現,我早餐吃的麵包影響了台泥的ROE!

這種搞笑的話。

當然杜邦要分更細不是不行,這篇文章標題的圖就是一例,不過老實說我們是投資者不是經營者,那些稅啊利息占獲利的比例倒不是那麼重要。過與不及。

==

如果看了漫畫還是不懂的話,小弟這邊再補充一下:

ROE= 淨利/股東權益

= (淨利/營收) x (營收/總資產) x (總資產/股東權益)

= 淨利率 x 資產周轉率 x 槓桿比率

舉例來說:

鴻海 = 餃子店 = 低淨利 x 高翻桌率

(固定成本低,靠成本控制和提高產能利用率維持淨利)

台積電 = 法國餐廳 = 高淨利 x 低翻桌率

(固定成本高,靠技術和資本製造進入障礙和差異性)

至於槓桿比率的部分,巴班的同學正好舉了個標準的錯誤範例:

「舉個例子

A公司:股東出資100元,跟銀行借900元 資產有 1000 元 一年可以賺500 元

B公司:股東出資500元,跟銀行借500元 資產有 1000 元 一年可以賺500 元

以上兩個公司 哪個好?

他認為 A公司 槓桿大 ...

A公司就像現在的華固一樣,很賺錢不用擔心繳不出本金利息」

一般做槓桿比率分析重視的是獲利的穩定性和安全性,以及在景氣不好時度小月的能力。懂分析的人知道去分辨甚麼是安全的負債,甚麼是危險的負債。但這位巴班同學眼睛裡只看到「槓桿越大,公司賺錢的時候我就賺越多。」我是不曉得他有沒有想過,萬一公司賠錢,槓桿效應也會讓他賠更快?

營建業是標準的景氣循環產業,華固賺錢除了公司經營不錯外,這幾年房地產景氣也是居功厥偉,但是這種獲利能力可以持續到永遠?美日的地產營建業殷鑑不遠。

負債多高也無所謂?拿台灣來說就好,千禧年過後營建股下市幾家要不要自己算一下?不知道他懂不懂甚麼叫「抽銀根」?建議大家看一下152家企業的下市啟示錄這篇文章。要強調這邊不是唱衰營建股,只是請大家別忘記華固在景氣最差的那陣子也當過雞蛋水餃股,我那時買很樂就是了。

總之如果只想靠ROE一招打遍天下,請記得找安全邊際多一點的股票,還有投資組合最好也分散一點,買進賠個20%就在那邊該該叫要怎麼辦的人,拜託不要說自己是價值投資者!

10/19 @ ptt stock

留言